38

Σχετικά με τα ανωτέρω, όπως χαρακτηριστικά αναφέρεται στην προαναφερόμενη επιστολή των Συμμετεχουσών

Τραπεζών, οι όροι, υπό τους οποίους οι Τράπεζες προτίθενται να αναλάβουν τη διοργάνωση των παραπάνω δα-

νείων, έχουν αποκρυσταλλωθεί κατά το ουσιαστικότερο τμήμα τους, με την επιφύλαξη εγκρίσεως από τα αρμόδια

εγκριτικά κλιμάκιά τους.

Αναφορικά με το Ομολογιακό Δάνειο της θυγατρικής Korinthos Power, η εταιρεία βρίσκεται σε προχωρημένες

συζητήσεις με Τράπεζες για την αναχρηματοδότηση του 100% του εν λόγω δανείου, μέσω σύναψης νέας μακρο-

πρόθεσμης χρηματοδότησης όπως χαρακτηριστικά αναφέρεται σε σχετική επιστολή που συνυπογράφουν οι Συμ-

μετέχουσες στην αναχρηματοδότηση Τράπεζες Σύμφωνα πάντα με την εν λόγω επιστολή, οι όροι, υπό τους οποίους

οι Τράπεζες προτίθενται να αναλάβουν την αναχρηματοδότηση του παραπάνω δανείου, έχουν αποκρυσταλλωθεί

κατά το ουσιαστικότερο τμήμα τους, με την επιφύλαξη εγκρίσεως από τα αρμόδια εγκριτικά κλιμάκιά τους.

Ο Όμιλος διασφαλίζει ότι υπάρχουν επαρκείς διαθέσιμες πιστωτικές διευκολύνσεις ώστε να είναι σε θέση να κα-

λύπτει τις βραχυπρόθεσμες επιχειρηματικές ανάγκες. Τα κεφάλαια για τις μακροπρόθεσμες ανάγκες ρευστότητας

εξασφαλίζονται πρόσθετα από ένα επαρκές ποσό δανειακών κεφαλαίων και την δυνατότητα να πωληθούν μακρο-

πρόθεσμα χρηματοοικονομικά στοιχεία.

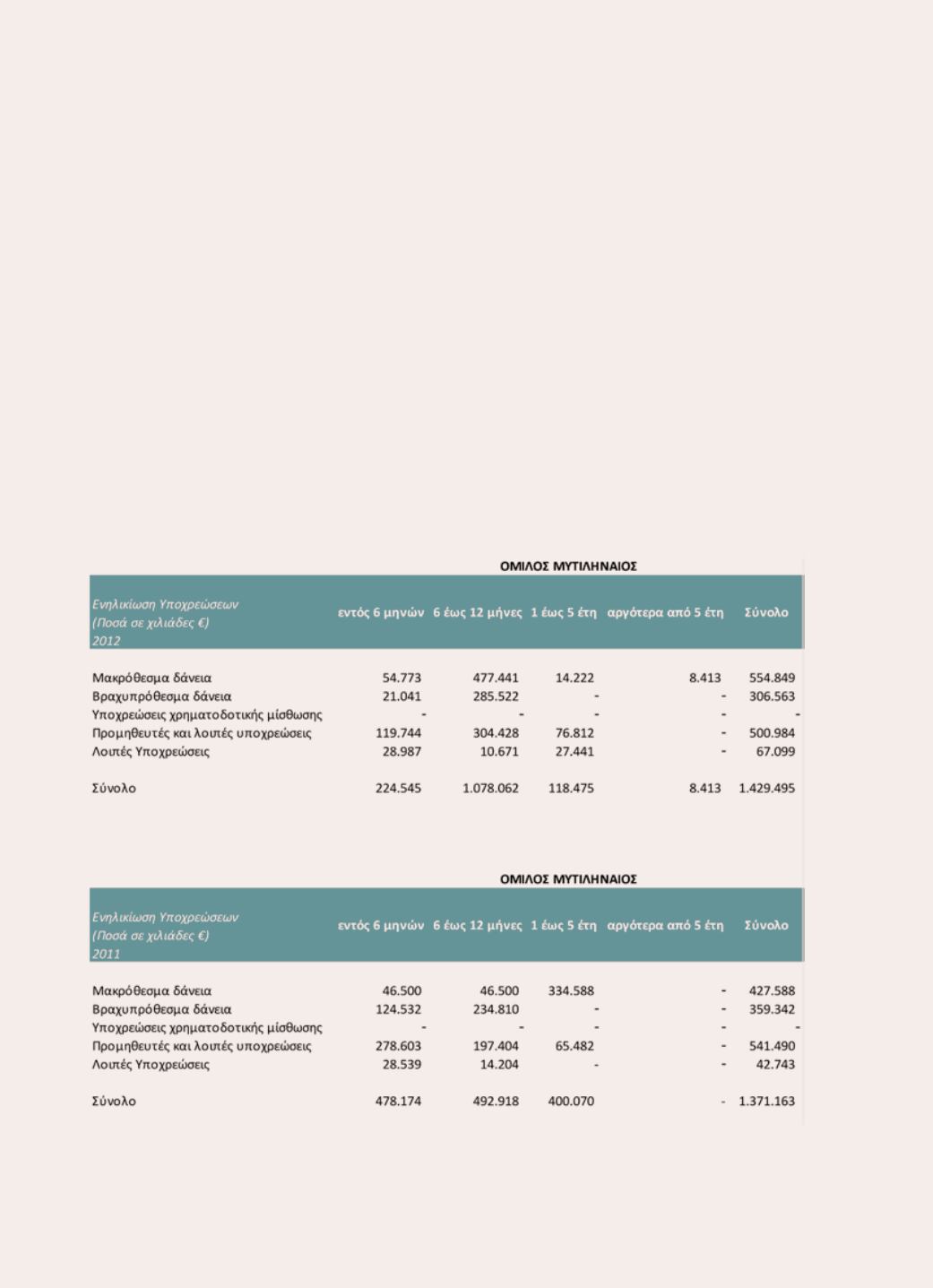

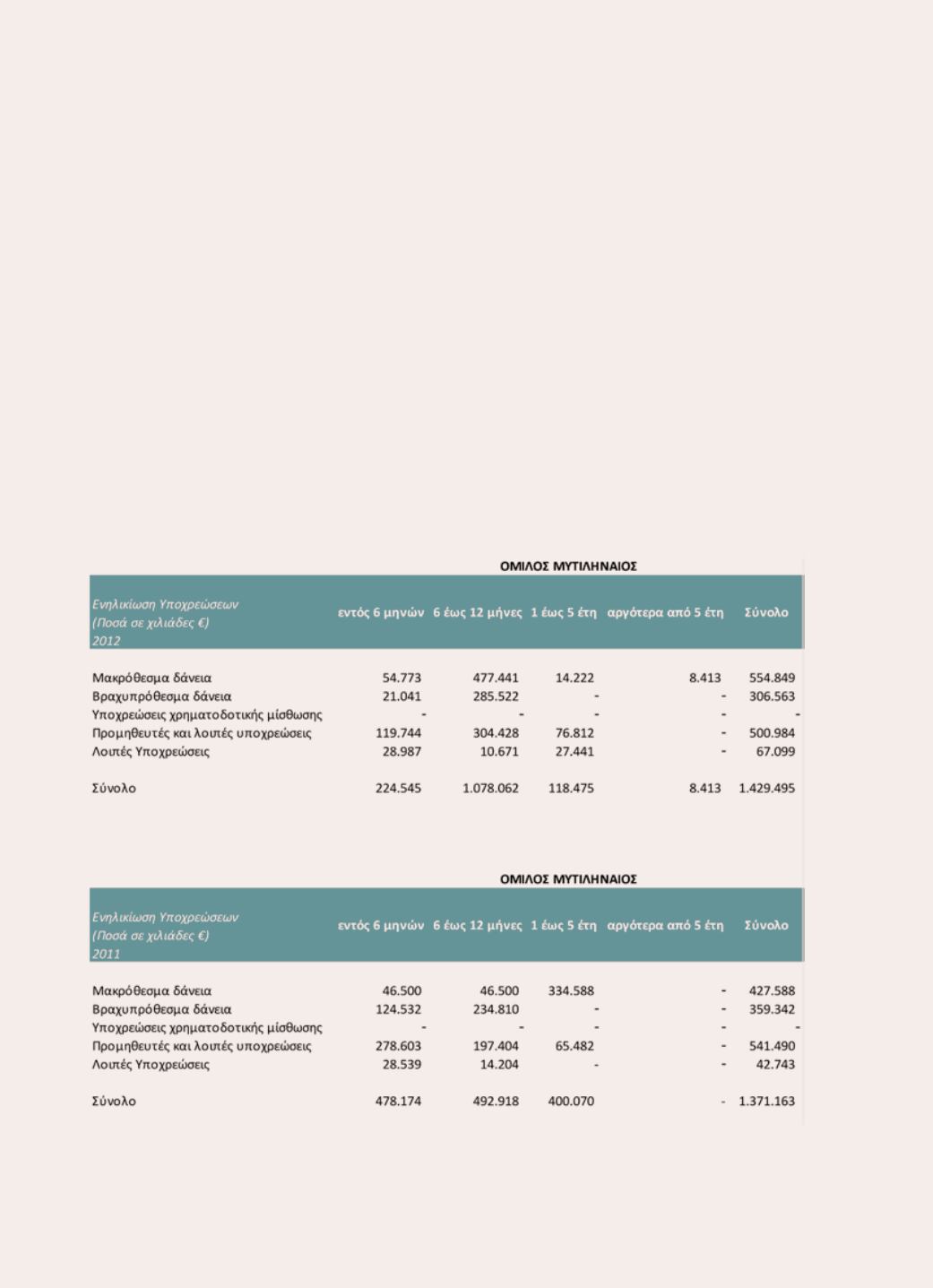

Η ληκτότητα των χρηματοοικονομικών υποχρεώσεων την 31η Δεκεμβρίου 2012 και 2011 για τον Όμιλο και την

Εταιρεία αναλύεται ως εξής: